16 Feb En claves: presentación del modelo 347

Otro año más, durante el mes de febrero, nos toca informar a la Agencia Tributaria Española sobre nuestras operaciones con terceros, nuestros clientes y proveedores, que en su conjunto superen los 3.005,06 euros (IVA incluido) en el año natural al que se refiera la declaración. Esto se realiza a través del modelo 347.

Pymes en Suministro Inmediato de Información (SII)

Quienes estén obligados a llevar los libros registro de IVA, a través de la sede electrónica de la AEAT mediante el Suministro Inmediato de Información (SII), no están obligados a presentar este modelo.

Nueva sede para declaraciones informativas

Como novedad en la presentación del modelo 347 del año 2021, se ha modificado la URL de acceso, siendo esta la nueva.

Cinco detalles que no puedes pasar por alto al gestionar tu modelo 347

Primera: Plazo

No pierdas de vista el plazo de presentación, que finaliza el próximo 28 de febrero.

Segunda: Declaración informativa

Las declaraciones informativas también requieren de tu atención, junto con tu asesor.

Todos los datos que comuniques en tu modelo 347 deberán estar correctamente cumplimentados en el programa contable. De lo contrario, al intentar exportar el fichero con la declaración, esta presentará errores.

Presentar el modelo 347 con errores puede acarrearnos sanciones de hasta 20.000 euros.

El error en los datos o la cumplimentación incorrecta de las declaraciones informativas, según el artículo 198 de la Ley General Tributaria, puede ser sancionada con una multa por importe fijo de 20 euros por cada dato o conjunto de datos referidos a una misma persona o entidad que hubiera debido incluirse en la declaración. Estas multas pueden ser de un mínimo de 300 euros y un máximo de 20.000 euros.

Valida tus datos: a través de los listados de comprobación debes autentificar que todos los datos relacionados con los clientes o proveedores a declarar son correctos. Esto incluye tanto datos de identificación como el NIF/CIF, código postal, código del país, etc. También las cifras, ya que en ocasiones pueden existir operaciones registradas manualmente que difieren entre tu contabilidad y la contabilidad de tus clientes o proveedores.

Tercera: Información desglosada

La información en el modelo 347 se suministrará con carácter general desglosada trimestralmente, excepto la relativa a:

- Importes en metálicos: se debe informar en términos anuales.

- Criterio de caja en modelo 347: los importes declarados por los pymes acogidas al régimen especial del criterio de caja (Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido) están obligados a suministrar toda la información del modelo 347, sobre una base de cómputo anual.

- Pymes sujetas a propiedad horizontal: los importes de entidades a las que sea de aplicación la Ley 49/1960, de 21 de julio sobre la propiedad horizontal declararán su información en su modelo 347 sobre una base de cómputo anual.

- Operaciones con pymes acogidas a criterio de caja: los importes que declarar por los sujetos pasivos destinatarios de operaciones incluidas en el régimen especial del criterio de caja, suministrarán la información de estas operaciones sobre una base de cómputo anual.

Cuarta: Arrendadores de locales

Los arrendadores de locales no siempre están obligados a declarar sus ingresos en el modelo 347 cuando éstos superen el importe de 3.005,06 € anuales y no estén sujetos a retención (IRPF) deberán declararse en el modelo 347.

Los locales sujetos a retención no se deberán declarar (desde 2014).

A partir de 2014, el propio arrendatario declara las cantidades retenidas mediante el modelo 180 (resumen anual de retenciones e ingresos a cuenta sobre rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos), incluyendo en el mismo la información correspondiente a las referencias catastrales y a los datos necesarios para la localización de los inmuebles arrendados.

Quinta: Transmisión de grandes volúmenes de información

Las declaraciones informativas se presentan mediante un sistema denominado “TGVI Online” (transmisión de grandes volúmenes de información). Este sistema permite validar la declaración en el mismo momento de su presentación. De esta forma se evita cualquier tipo de error.

Dos métodos de presentación:

Hasta 40.000 registros: se puede utilizar un formulario web de ayuda a la cumplimentación que facilita la presentación del modelo 347.

A partir de 40.000 registros: la presentación de la declaración se realizará subiendo un fichero en un formulario que será validado online por la Agencia Tributaria Estatal.

Esta forma de presentación puede utilizarse para presentar cualquier fichero de información con independencia del tamaño. Pero, eso sí, su utilización es obligatoria a partir de los 40.000 registros.

Presentación de declaraciones

La presentación de declaraciones se realizará a través de internet utilizando medios electrónicos. Las pymes deberán generar un fichero de datos y deberán presentarlo firmando electrónicamente, usando la firma electrónica avanzada o un sistema de identificación y autenticación. En ambos casos, utilizando un certificado electrónico reconocido.

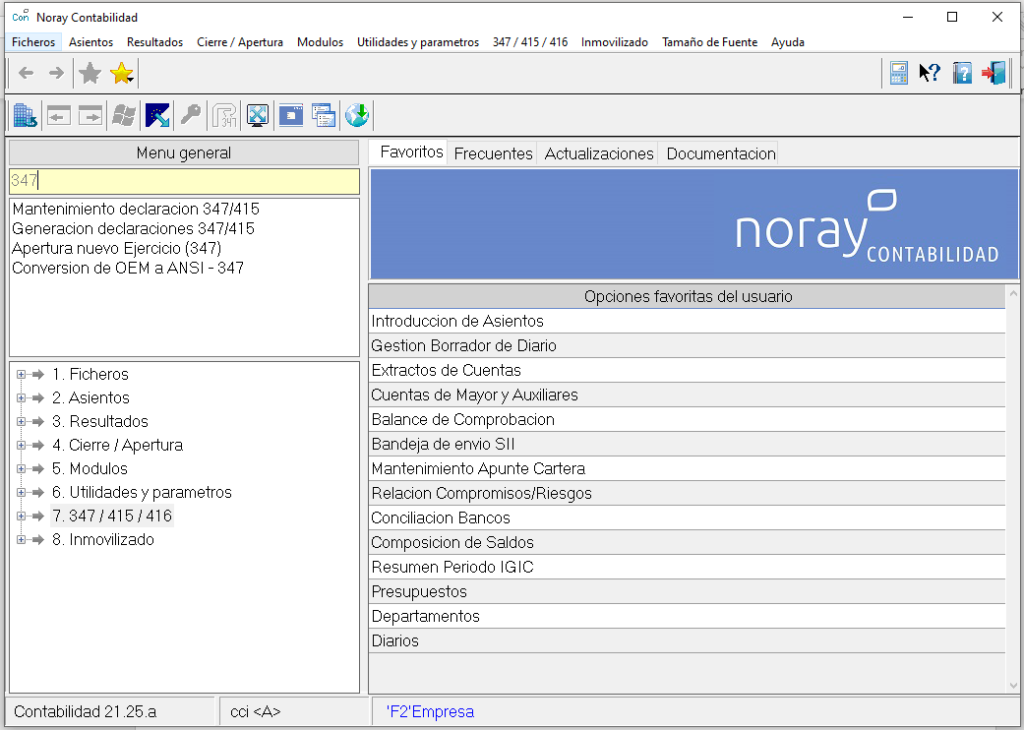

Mi opinión sobre el modelo 347

En mi opinión, el uso de las herramientas informáticas adecuadas, nos podrá ayudar a gestionar la presentación de declaraciones. Es un proceso sencillo en el que tardarás más tiempo en validar la información, comprobar que tus importes son correctos así como los de tus clientes, proveedores y acreedores, etc. que en la presentación en sí del propio modelo 347.

Espero que este resumen de novedades y conceptos resulten de tu interés. Puedes dejarme un comentario si tienes alguna duda.